申し込み当日に借りられるアコム

アコムのキャッシングは申し込みをしたその日のうちにも利用が可能で、急な出費ですぐにでも借りたい場合に頼れる借り入れ先となります。申し込みの時間や審査の結果次第ではご希望に添えない場合もありますが、平日だけでなく土日でも最短1時間融資も可能となるアコムであれば、今日中にお金が必要な方も安心です。

利用の仕方もいくつかあり、店舗や契約機を使いたくない方であればネットでのWeb契約による来店不要の手続きも可能です。Web契約時には銀行振り込みでの借り入れとなり、どこにも行かずに契約や借り入れが進められるために大変便利です。

また、契約機を使う場合においては当日中のカード受け取りも可能となり、カードを使ってすぐに借りたいといった場合にはアコムの無人契約機である「むじんくん」を利用する手続きが適しています。

契約機で早い借り入れも可能

アコムでのキャッシングをより早くに利用をしたい方は、ネットでアコムの公式ウェブサイトから申し込みをした後に、近くの自動契約機「むじんくん」まで行くのが良いです。

アコムの公式ウェブサイトにも早い借り入れの方法として紹介がされている手続きの進め方で、ネットで審査を終えた後に契約機まで行くと、平日の夕方や土日であっても対応可能時間内であればその場でカードが発行、利用が可能となります。

ATMが備え付けられている契約機であればそのままアコムのATMで、契約機が無い場合には最寄のコンビニなどの提携ATMでカードを使って借り入れが行えるので、ネット申し込み後の契約機の利用がアコムで最も早くに借りられる方法となるのです。

また、契約機を使うメリットは他にもあります。契約機で直接カードを受け取ることによって後日の自宅宛の郵送物がなくなるので、家族に内緒で借りたい方でも安心です。来店不要となるWeb契約では後日にカードの郵送がされてしまうので、ばれる可能性があります。

本人限定受取郵便で封筒にもアコム名は書かれていないため、中身を見ないと分からないようにはなっていますが、それでも郵送物が届くと困ると感じる方は、ネット申し込み後に契約機を使う手続きの方が良いでしょう。

≫アコムの店舗・契約機一覧

アコムのWeb契約の利点

契約機まで行かない手続きであれば、来店不要で契約まで誰にも見られず内緒で進めることが可能です。必要書類が揃っていれば日本国内どこにいても、ネットが繋がればスマホからでも契約も可能となるため、手軽さを重視するならWeb契約が強いです。

アコムの契約機の利点

ネット申し込み後の契約機の利用は、とにかく早くに借りたい方に適する手続きの方法となります。その場でカードが発行されるのですぐに借り入れも可能となり、アコム以外の多くの提携ATMで借り入れが行えるために急ぎの際に適しています。

それぞれの契約方法には利点もあり、対して欠点もあります。何れにしても申し込みはネットで行えますが、利点と欠点を知った上で自分自身に合っているのはどの契約方法か、アコムへの申し込み前に考えてみましょう。

▼アコムのWeb契約の欠点

来店不要のWeb契約でもアコムなら契約後は対応する金融機関宛で24時間の振り込み融資も可能となり、早さの面では特に劣る部分はありません。しかし、Web契約の場合にはカードが後日に届けられるため、郵送物があるのが欠点の一つです。

▼アコムの契約機の欠点

中の様子は外部からは見えなくなっていますが、契約機に入るところを誰かに見られる可能性があります。また、契約機の設置場所まで行かなければならないのは、どうしても手間であり時間がかかる欠点となります。

契約後の利用はネットやATMで

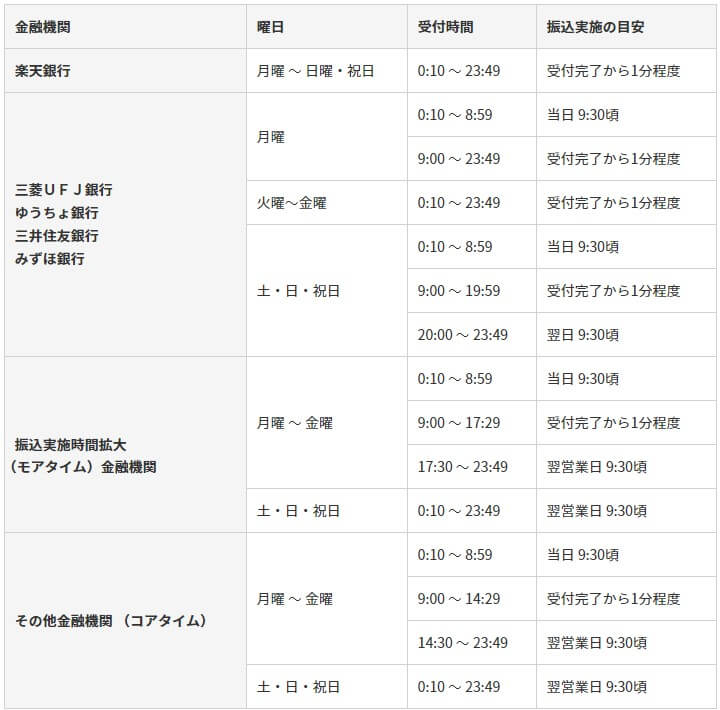

Webでの契約でも契約機での利用でも、アコムでの契約後の借り入れや返済はインターネットでの振り込みか、カードを使うATMでの利用となります。インターネットでの振り込み融資は手数料無料で手軽にスマホからでも操作が行えますが、対応可能時間には注意が必要です。

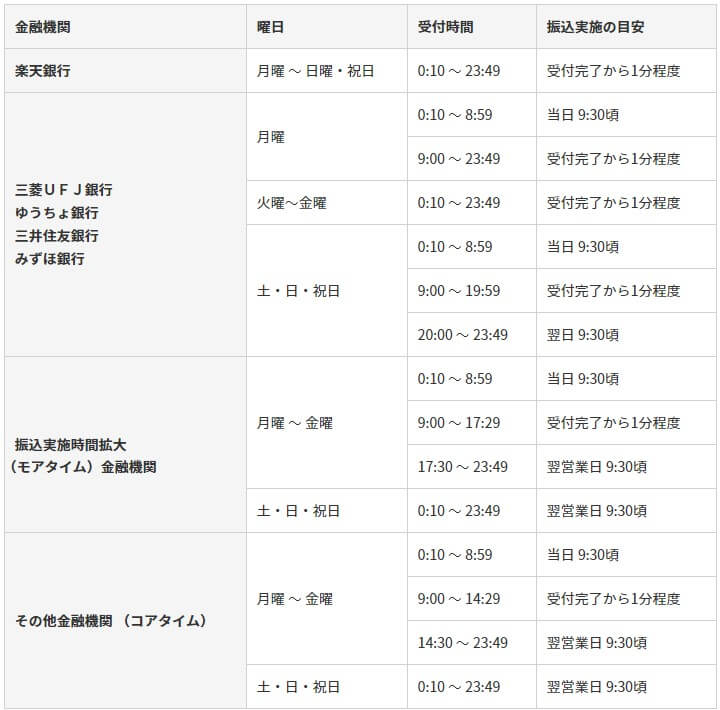

以下の表にあるように融資が実行される時間はそれぞれ決まっているため、時間外となるとその日のうちには扱えずに翌営業日にずれ込みます。楽天銀行やその他の対応する金融機関宛であれば曜日を問わずに受け付け完了から1分程度で素早く振り込み融資の利用ができますが、すべての金融機関が対応をしているわけではありません。。

次の日が平日の銀行営業日であれば翌日扱いとなるだけですが、金曜日の時間外となると早くても月曜日の借り入れとなってしまうので注意が必要です。

アコム公式サイトより

年末年始やメンテナンスなどによって取り扱いができない時間があります。詳しくはアコムのホームページ、および利用先の金融機関のホームページ上でご確認ください。

ATMでのカード利用なら早い

銀行振り込みでは翌営業日の扱いとなってしまう曜日や時間でも、ATMでカードを使う手続きならその場での借り入れも可能です。銀行振り込みよりも素早い借り入れが可能となるのがメリットですが、利用の際には手数料がかかるのがデメリットです。

アコムの店舗や一部の契約機の併設されているアコムATMであれば利用手数料はかかりませんが、提携ATMでのカード利用時には金額に応じて手数料がかかるため、頻繁にカードを使う予定の方は手数料負担にも気を配っておきましょう。

| 利用ATM |

利用金額 |

手数料 |

アコム

ATM |

10,000円以下 |

無料 |

| 10,000円超 |

コンビニ

ATM |

10,000円以下 |

100円+消費税 |

| 10,000円超 |

200円+消費税 |

金融機関

ATM |

10,000円以下 |

100円+消費税 |

| 10,000円超 |

200円+消費税 |

▼アコムのカードが使える提携ATM

アコムのカードを使った借り入れや返済は、コンビニだけで見てもセブンイレブンに設置のセブン銀行ATMをはじめ、多くの提携ATMで利用ができます。。金融機関は三菱UFJ銀行と三井住友銀行、その他の多数の地方銀行が提携ATMとなっているので、日本全国広い地域で便利に利用ができます。

カードはお金に関わる大切なものなので、管理はしっかりとしておかなければなりません。それでも財布ごとなくしてしまったなどカードを紛失した場合には、すぐにコールセンターに連絡をして対応をしてもらってください。

無くしたままでは借り入れや返済も便利に行えないので、アコムカードの再発行をしてもらうこととなります。ただ、アコムカードの再発行には300円と消費税がかかるので、安全の面でも再発行手数料の面でも、カードは無くさないようにしましょう。

借り入れ後のアコムの返済

アコムでの借り入れを利用した後には、返済を行わなければなりません。アコムへの返済は借り入れ時と同じようにインターネットを使う方法と、店舗やATMを使う方法で行えます。

手数料に関しても同様で、インターネット返済であれば手数料は無料となりますが、アコムの店舗やアコムATM以外の提携ATMでの返済となると手数料が発生します。

| 返済方法 |

返済金額 |

手数料 |

| 店舗・アコムATM |

10,000円以下 |

無料 |

| 10,000円超 |

| インターネット |

10,000円以下 |

無料 |

| 10,000円超 |

| 提携ATM |

10,000円以下 |

100円+消費税 |

| 10,000円超 |

200円+消費税 |

インターネットでの返済は、事前に利用する金融機関でのインターネットバンキングの申し込みが必要となります。

インターネットバンキングの申し込みさえしてあれば、アコムの返済はネットで進めるのが手軽です。一部のメンテナンス等の時間を除けば24時間返済可能で、ATMまで行けない方でもスムーズな返済が行えるようになっています。

また、近くにコンビニや対応する金融機関の提携ATMがあるとしても、返済時に手数料がかかるのは勿体無いです。その点、インターネットであれば手数料負担なく返済が行えるので、余計な費用なく進められるのもアコムのインターネット返済の利点です。

▼アコムの返済はPay-easy(ペイジー)を利用する

アコムのインターネット返済はPay-easyを使ったサービスとなり、利用する金融機関への記帳は「PEDfacネットフリコミ」となります。アコム名は記載されないので誰かに見られてもアコムへの返済とは分かりづらいですが、それでも家族バレなどをしたくない方は見られない口座での返済を行うと良いでしょう。明細に関してもWeb上での交付も可能となるため、ネットでの利用のたびに明細が自宅に届くこともありません。

- Pay-easyって何?

怪しいサービスじゃないの?

- Pay-easy(ペイジー)は金融機関と収納機関を結ぶ、24時間どこでも支払いを可能とするネットワークです。公共料金の支払いにも幅広く使われており、安心して利用できる便利なサービスとなります。

アコムの毎月の返済金額

金利だけを見てもイメージがしづらい返済の金額は、アコムでは借り入れ残高に応じて決まるようになっています。単純に大きな金額を借りると一回あたりの返済金額も大きくなるため、返済額を少なくしてアコムから借りたいと考えるなら、多くを借りないようにすれば良いです。

毎月の返済が多くできない、余裕を持って入金ができる金額が限られるといった方は、払える返済金額での借り入れ残高を見て、そこまでの利用に留めておきましょう。ギリギリの返済として借りてしまうと、急な出費が重なった場合に返済ができなくなる可能性があるので注意が必要です。

以下の表はアコムの上限金利である18.0%の実質年率で5年以内の返済で借りたとした場合の、毎月の返済金額と総支払額の一覧となります。10万円や20万円の借り入れに留めておけば一回あたりの返済は3,000円や6,000円で済むので、少しずつの返済を進めたい方は少額でのアコムの利用にしておけば安心です。

| 借入金額 |

約定返済額 |

総支払額 |

| 10万円 |

3,000円 |

150,105円 |

| 20万円 |

6,000円 |

300,256円 |

| 30万円 |

9,000円 |

450,401円 |

| 40万円 |

12,000円 |

600,544円 |

| 50万円 |

15,000円 |

750,686円 |

アコムの上限金利である18.0%の実質年率で5年以内の返済で借りると、毎月の返済金額は少なく抑えられますが、最終的な支払い総額はどうしても大きくなってしまいます。返済時に支払う利息が借り入れ金額と期間によって発生するため、利用期間が長くなればなるほどに利息がかかることが原因です。

アコムへの返済を効率的に進めるのであれば利息をいかにして減らすかが重要で、利息を減らすためには「借り入れ残高を減らす」「金利を下げる」「借り入れ日数を短くする」の何れかの方法しかありません。

この中で比較的進めやすいのが、「借り入れ残高を減らす」方法です。毎月の約定返済金額の入金は当然として、お金に余裕があれば任意で追加の返済を行っておくことで借り入れの残高は多く減らせます。

▼2,000円を上乗せして返済をした場合

例えば借り入れ金額が10万円で、毎月の返済を最低額の3,000円ではなく5,000円とした場合は、返済回数24回、総支払額119,429円(アコム公式ウェブサイトの返済シミュレーションの結果)となります。2,000円を上乗せして返済を進めることで元金の減るペースが早くなり、完済が近付きます。

一回あたりの返済金額が少なければ、手持ちがあまり無いときでも返済は遅れずに行えるので安心ですが、その代わりに一回あたりの返済が進みづらいために最終的な支払い総額が大きくなってしまいます。

アコムでは何も約定返済額の入金しか受け付けないわけではないので、お金に余裕があるときには多めの返済を進めておくと、それだけ借り入れの残高が減って返済が進みやすくなります。

その他の返済を進めやすくするための利息を減らす方法である「金利を下げる」ことや「借り入れの日数を短くする」といった方法は、初回のアコム利用で分割での支払いとなると現実的ではありません。

少額を借りて給料日後などに一括で返済をしてしまう借り方であれば日数を短くするのも可能ですが、毎月少しずつ分割で返済を進めていく場合には、借り入れの日数を毎回短くすることはほぼ不可能と言えます。

返済を早く進めたいからと無理な計画で支払いを行っても、結局は手持ちのお金が無くなって返した分をまた借りるなどとなる場合があります。アコムの返済を効率的に進めるのであれば、無理のない計画で入金を行うことが大切です。

アコムの返済期日を知っておく

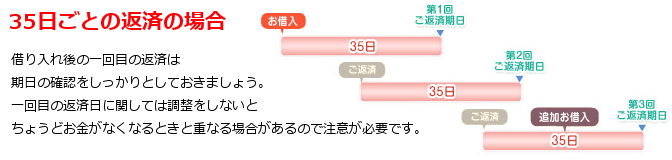

返済金額に加えて注意をしておくべきは、毎月の返済期日です。アコムでは「35日ごとの返済」と「指定期日返済」の二通りの返済サイクルを用意しており、利用者側で選べるようになっています。ただ、初めてアコムを利用する方に向けられたお得な30日間の金利ゼロサービスを使うのであれば、返済サイクルは「35日ごとの返済」に限られます。

それぞれの返済サイクルの違いは以下のようになり、若干ながら余裕が持てるのが「35日ごとの返済」となります。どちらも基本は月に一回の返済となる点で変わりは無いので、金利ゼロサービスの適用を考えても何らかの理由でもなければ「35日ごとの返済」で良いでしょう。

35日ごとの返済サイクル

借り入れ時は翌日から、返済をした後はその翌日から35日後が返済の期日となるサイクルです。大まかなイメージとしては、25日に返済をすれば翌月の30日が返済の期日となるため、多少は日数に余裕が持てます。

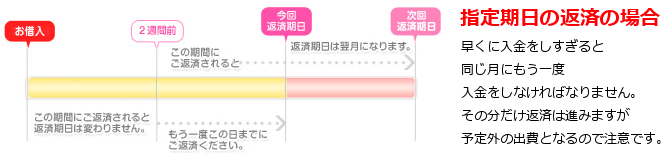

指定期日の返済サイクル

利用者側で希望の返済期日が決められ、その日までに入金を行います。毎月30日としていれば30日までに入金をすれば良いですが、早くに入金しすぎると返済月の扱いが変わるので注意が必要です。

口座振替の場合の返済日は6日のみとなります。口座振替以外の場合は自由に(6日を除く)設定できます。

「35日ごとの返済」では、大体の期日が頭にあればうっかり忘れによる返済の遅れも防げますが、「指定期日返済」の場合には期日をしっかりと覚えておかないと一日でも過ぎると遅滞となってしまいます。

毎月の決めた日に返済を行うとしても、アコムの場合には期日を指定するよりも日数に多少の余裕が持てる35日ごとの方が良いです。例えば25日に返済をするとしても、指定期日だと25日までに入金をしなければなりませんが、35日ごとなら前月が25日に入金をしていれば30日までに返済を行えば良いのです。

「35日ごとの返済」であるとしても、何も返済期日ぴったりの入金とする必要はありません。あまり早すぎると翌月の返済期日が早まってしまうので問題ですが、翌月もその日付近で返済ができるのであれば期日前に入金を済ませて構わないのです。

それぞれの返済期日のデメリット

35日ごとにしても指定期日にしても、返済を進める上での注意点やデメリットがあります。双方のデメリットを見ても35日ごとの返済が良いのは変わりはありませんが、念のために確認をしておきましょう。

まず35日ごとの返済です。借り入れ時や翌日から、返済後はその翌日から35日後が返済となるため、借り入れを行った日によっては返済日に気をつけなければなりません。

15日に借り入れを行うとすると翌日から35日後が返済となるので、大まかなイメージとしては初回の返済日は翌月の21日あたりとなります。給料日が毎月25日であると給料前となってしまうため、ちょうどお金が無いときに返済期日を迎えることとなります。

これを避けるためには、15日に借りたとしても一回目の返済を同月の25日あたりに行うなどの工夫が必要となります。また、お金に余裕があるからと早めに入金をしすぎると、次回返済日がその日から35日後となるので注意が必要です。

指定期日の返済は単純に返済日を忘れないことと、早すぎる入金は前月の追加入金の扱いとなる点に注意が必要です。余裕があるからと返済を早めすぎると、その月の返済として扱われずに期日までに再び返済をしなければならなくなります。

返済期日より15日以上前が分岐点となるため、25日を返済期日としている場合は10日に入金をすると、その前の月の追加入金扱いとなってしまいます。

しっかりとお金を支払っていても日にちによっては当月の返済がされていないことになってしまうため、返済期日前の入金を行う予定がある場合には気をつけておかなければなりません。

その他、アコムでは口座振替による返済も行えますが、期日は毎月6日に固定されています。口座振替としていても店舗やATMでの任意の返済も可能ですが、登録が必要となるのであまりおすすめではありません。

お得なアコムの金利ゼロサービス

アコムは初回返済時の負担が減らせる、お得な30日間金利ゼロサービスを実施しています。初めてアコムを利用する方で、通常のカードローンとなる無担保カードローンの契約、35日ごとの返済サイクルとした場合に、契約の翌日から30日間は金利がゼロとなります。

借り入れの翌日からではないので注意が必要ですが、契約日にそのまま借りた場合には30日間の金利ゼロ期間がフルに適用されます。だからと言って余計な借り入れを行う必要はありませんが、契約後にすぐにでも借りたい方は30日間金利ゼロサービスで返済の負担が減らせます。

借り入れの金額にもよりますが、アコムの上限金利である18.0%の実質年率で借りた場合には、30日間の利息はそれなりの負担となります。一時的でも利息負担が無ければ返済も進めやすくなるので、余計な利息を支払いたくない方は初回返済時に多めの入金をしておき、借り入れ残高を減らして翌月以降の利息を減らすようにすると良いでしょう。

| 借り入れ金額 |

実質年率 |

30日間の利息 |

| 5万円 |

18.0% |

739円 |

| 15.0% |

616円 |

| 12.0% |

493円 |

| 10万円 |

18.0% |

1,479円 |

| 15.0% |

1,232円 |

| 12.0% |

986円 |

| 20万円 |

18.0% |

2,958円 |

| 15.0% |

2,465円 |

| 12.0% |

1,972円 |

| 30万円 |

18.0% |

4,438円 |

| 15.0% |

3,698円 |

| 12.0% |

2,958円 |

アコムの金利ゼロサービスは条件に注意が必要です。条件を満たさない場合、アコムが不適切と判断した場合には対象外となりますので、しっかりと確認をした上で申し込みを進めるようにしてください。

アコムの申し込み前に

無理のない返済計画でアコムの利用ができそうであれば、アコムへの申し込みを進めてみましょう。ネットで手軽に来店不要で申し込みが進められますが、利用をするための条件をまずはしっかりと確認をしておかなければなりません。

アコムは誰でも借りられるわけではなく、あくまで審査に通過をして契約をした方のみの借り入れとなります。それ以前に申し込みの条件を満たしていないと審査すらも受けられないので、以下の最低限の条件はしっかりと確認してください。

▼アコムの申し込みと利用ができる方

- 年齢が20歳以上

- 自身で安定した収入を得ている

- アコムの基準を満たす返済能力を有している

年齢が20歳以上であれば、アルバイトやパートの方でも安定した収入があれば申し込みが可能です。返済能力を有しているかはアコムの審査によって決まるため、申し込みに必要な条件は「20歳~69歳」で「安定した収入を得ている」の2点となります。

申し込み条件を満たさない方は、審査以前の話となります。まずは審査を受けられるだけの条件を満たさなければならないので、未成年の方や自身で安定した収入を得ていない方は、アコムへの申し込みは行えません。

配偶者には安定した収入があるとしても自身では収入を得ていない専業主婦の方、収入があるのか無いのかで不透明な方などは、アコムの申し込み条件を満たせないので申し込みは行えないのです。

- 安定した収入って何?

シフトによって給料が変わると無理ですか?

- 安定した収入とは毎月の決まった日に、一定水準での給与などによる所得があることを指します。シフト制によるアルバイトやパートの方は、シフトの入り具合によって給料が若干ながら変動しますが、毎月の給料日に一定の給与所得があるので安定した収入と認められる場合がほとんどです。

アコムの審査で気をつけたい点

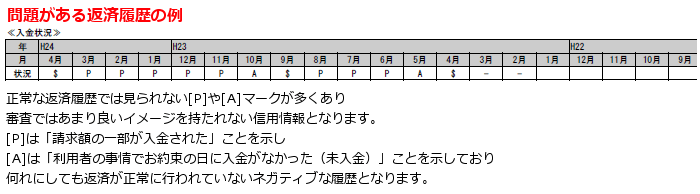

申し込みの条件を満たせばあとはアコムの審査に通るかですが、審査で重要となるのが過去と現在の他社での利用状況です。アコムが加盟するJICCとCICの信用情報機関には、過去から現在までの一定期間のクレジット履歴が記録されています。履歴を元にして審査を行うため、信用情報があまり良くないと審査ではNGとなる可能性があります。

良くない信用情報とは具体的には以下のようになりますが、アコムの審査ではどの項目を重視しているのかは明確にされていません。ただ、何れにしてもプラスに働く可能性は限りなくゼロに近いと言えるので、アコムへの申し込みを無駄にしないためにもしっかりと確認をしておきましょう。

▼アコムの審査で不利になる信用情報

- 今現在の他社での利用履歴が多すぎる

- 過去に長期間の返済の遅れを起こしたことがある

- 直近の他社利用履歴で遅れや不足入金が多い

- アコム以外にも何社も申し込んでいる履歴がある

- 何らかのネガティブな情報が記載されている

信用情報機関のCICには細かく様々な情報が記録されており、他社での利用履歴の他に申し込みを行ったと分かる情報照会履歴も6ヶ月間は残り続けます。そのため、アコム以外にも数多くのカードローンやクレジットカードに同時に申し込みを行っていると、履歴が多く積み重なるために審査で不利になってしまいます。

それぞれの項目別で見てみると、他社の利用履歴が多すぎる部分に関しては言うまでも無く返済能力に疑問符が付くためにアコムの審査で不利になります。総量規制で定める借り入れの制限もあるため、多くの借り入れがある方は審査に通るのは難しくなります。

過去に長期間の返済の遅れはネガティブ情報の記載につながり、原因となった債務を完済してから5年を超えない期間は情報が残り続けます。所謂「事故情報」などと扱われるものであり、長期に渡る返済の遅滞によるネガティブ情報は審査では大きく不利になります。

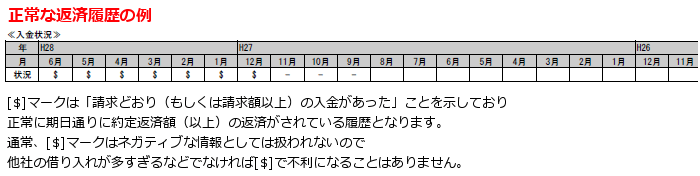

直近の他社利用履歴は、信用情報機関のCICを見ると直近2年間の返済の履歴がマークによって記載されているため、どのように入金がされているかが一目で分かります。マークが示す入金状況があまりに良くないと、審査ではマイナスとなるでしょう。

また、実際に利用をしていないとしても、申し込みに関わる履歴も6ヶ月間は残るため、多くの申し込み履歴とされる情報照会履歴があると弱くなります。一気に多くのカードローンやクレジットカードへの申し込みをしていると、借りるだけ借りて返さないのではないか、返済の計画がないのではないかとされ、審査落ちとなるケースが非常に多いです。

緊急でお金が必要だと焦ってしまい、アコム以外にも多くのカードローンに同時に申し込みをしてしまう方がいます。審査に通るか分からないからといくつも申し込みをしてしまうのですが、多重申し込みはどこも審査に通らなくなるので避けるべきなのです。

審査に余計な時間をかけないために

アコムの審査は最短で30分の回答となりますが、必ず30分で終わるといったものではありません。申し込みの内容や審査の状況によっては30分以上かかる場合もあり、特に申し込み内容に不備があれば審査には余計な時間がかかることとなります。

慌てて申し込みを進めるとミスも増えやすく、ネットでの画面を見ながらの申し込みとなると思わぬ間違いが生じている場合もあります。時間が無い、早く審査を受けたいからとしっかりと確認をせずに進めてしまうと、逆に審査に時間がかかってしまう場合もあるのです。

中でも最も気をつけておきたいのが、連絡先に関する情報です。申し込みフォームには電話番号やメールアドレスなどの入力をする項目がありますが、間違った内容を入力してしまうと確認ができずに申し込みが取り下げられる可能性があります。

これではいつまで待ってもアコムからの審査結果の連絡が来ることはないので、連絡先の情報は特に注意をしながら、各項目ともミスなく埋めるようにしてください。

▼審査で行われる在籍確認

アコムの在籍確認は担当者が個人名で行うため、本人以外にはアコム名を出すことはありません。あくまで個人を装って電話をかけてくれるので、電話に出た人はアコムからの電話だとは分かりません。在籍確認は不安に感じる方も多い手続きとなりますので、不明点や要望等があれば申し込み後にアコムのコールセンターに問い合わせて流れを確認しておきましょう。

アコムの利用は計画的に

申し込みにしても契約にしても、しっかりと考えて進めれば内緒での手続きが可能となるのがアコムの良い点です。しかし、契約も借り入れも内緒で進められたとしても、借りすぎてしまって返済ができなくなれば家族などにばれてしまう可能性があります。

家族などの本人以外の方に対して請求や言いふらしはアコムではしませんが、長期に渡って返済がされないとなると催促状や督促状なども届く場合があり、通知内容によって家族にばれてしまう場合があるのです。

もちろん期日と金額を守って正常な返済を行っていれば余計な郵送物は届きませんが、計画的な利用から外れてしまった借り入れを重ねてしまうと、せっかくの内緒のアコムでの契約も台無しになります。

一時的に返済が厳しい場合には利息以上の金額のみでの入金も可能としてくれるので、アコムでの返済で困ったことがあれば、そのままにするのではなく電話をして相談をしておきましょう。相談をしておけばアコム側からの連絡が来る前に対処できるので、返済に限らずですが困ったときにはまずは相談です。

大手消費者金融のアコムでは借り入れにしても返済にしても、困ったときには気軽に相談ができるようになっています。自分一人では判断が難しい場合には、コールセンターに電話をして詳しく話を聞いてみましょう。